作者 张玉洁 董添

截至8月20日收盘,两市破净股已达241家!

除银行、地产等破净常见板块外,汽车、交运、公共事业等行业近期出现大量破净股。分析人士称,一般来说,A股市场的破净股数量达到一定的规模时,往往意味着市场距离大底部已为时不远。

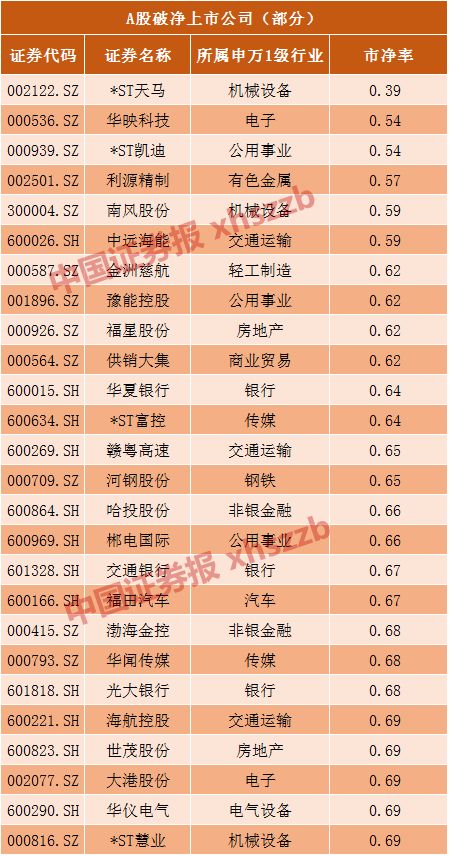

破净公司达241家 不乏蓝筹

东方财富(12.730,0.00,0.00%)Choice数据显示,截至8月20日收盘,两市破净股达到241只,占交易股票数量的7%。在数量上超过2005年、2008年和2013年等几个A股历史重要低点时的水平,破净比例超过2013年低点时6.3%的水平。

数据来源:东方财富Choice

沪深主板有197只个股破净,其中不乏蓝筹股。

五大行全数破净,大多数股份制银行破净,其他行业破净股还包括天津港(7.610,0.03,0.40%)、福田汽车(1.920,0.01,0.52%)、首钢股份(4.160,0.02,0.48%)等行业龙头企业。

分行业来看,以往破净股主要集中于房地产、银行及一些上游周期型行业中。金融地产一般是破净的主力,这些行业大多属于重资产行业,PB估值本来就相对较低,在市场悲观时容易跌破净资产。当前市场环境下,投资者主要担忧去杠杆效应下对相关行业资产质量和盈利能力。

本轮破净潮中,除了金融、地产外,以往破净股不多见的公用事业、交通运输和汽车等板块破净股数量居于前列,分别有24家、20家和15家。以众泰汽车(5.920,0.09,1.54%)为例,公司股价8月20日盘中一度跌至5.68元/股,创历史新低,2018年区间跌幅超过50%。截至8月20日收盘,公司市净率仅为0.698。

某汽车行业分析师指出,近期汽车销售数据表现远逊于预期,使汽车股成为了破净重灾区。行业整体来看,2018年1-6月份,汽车产销分别达到1405.77万辆和1406.65万辆。除了1-2月因春节因素以及去年同期较低基数市场实现高增长外,自3月份以来市场呈现较大幅度的负增长,6月份下滑幅度较大,创历史新低。

除了业绩和行业因素外,部分公司因治理和可持续经营面临问题导致股价大幅下跌而破净。目前净资产为负和破净的ST公司达到了20家,约占整体ST板块的1/3。

241家破净股中,*ST天马(1.620,0.08,5.19%)(维权)市净率为0.39,是沪深两市唯一一家市净率低于0.5的A股上市公司;0.5-0.6之间的有8只,包括厦门国贸(6.900,0.00,0.00%)、华映科技(2.510,0.04,1.62%)、*ST凯迪(1.310,0.00,0.00%)(维权)、厦门信达(6.920,0.07,1.02%)等;市净率在0.6-0.7之间的有69家,银行类破净股基本位于这一区间内。0.7-0.9之间,汽车股、地产股占比较大。88家破净股市净率在0.9以上,市净率在0.98以上的有23家公司,主要包括了房地产、公用事业、交通运输和机械设备等行业。

涨跌幅方面,上述破净股中,仅上海银行(11.280,0.16,1.44%)、华电国际(3.870,-0.03,-0.77%)、鞍钢股份(6.330,0.01,0.16%)等三家公司2018年以来实现上涨,其余均出现不同程度的下跌。无实际业绩支撑的概念股遭到市场抛弃,ST股则首当其冲。*ST富控(2.300,0.08,3.60%)(维权)、*ST华信(1.290,0.04,3.20%)、*ST天马、*ST凯迪、ST辉丰(2.080,0.01,0.48%)(维权)、*ST金岭(3.690,0.10,2.79%)、*ST慧业(1.570,0.06,3.97%)等公司今年来跌幅均超过50%。*ST富控跌幅更是达到88.57%,位列所有破净股的首位。

底部临近?

从历史经验来看,破净股数量增多往往是市场阶段底部的标志之一。

分析人士指出,仅从市净率的角度考量,当前市场调整已较为充分。但什么时候走出底部仍存在较大的不确定性。

对于破净股,投资者也应区别对待。不仅要看净资产,还应关注上市公司的实际盈利能力,从中选取基本面较好的优质公司。

241家破净股中,51家披露了2018年半年报,11家披露了业绩快报。62家已披露半年报业绩的公司中,38家报告期内净利润同比增长,占比61.29%。

数据来源:Wind

东北证券(6.170,0.01,0.16%)研究总监付立春表示,目前仍有较多的不确定性因素,A股还难言见底。想抄底破净板块还需要关注公司基本面。他建议应尽量回避破净个股中的并购重组概念个股,这类公司往往存在业绩和公司治理瑕疵,在监管层加大的背景下,炒作这类个股的风险较大。

兴业证券(4.640,0.01,0.22%)王德伦团队指出,今年市场选股眼光相比往年更加“刁钻”,主要体现在三方面。第一,业绩增幅方面,并非业绩增幅更大、优于行业表现就一定好,还是要看是否存在“超预期”的东西,可以反映于股价的“有价值”的信息。第二,行业前景方面,行业增长率比公司自身增长率更重要。市场也希望能长期“拿住”一些优质成长公司的股票,其中很关键的就是看这个公司所处的行业未来将有多大的发展空间。第三,流动性方面,主要包括资金充裕性和变现便捷性,这两方面在今年都有一定程度的变化。优选流动性较好的企业。

来源:中国证券报